发行市场回暖爆发 业务转向基础产业

一周综述:

1、本周集合信托成立市场回暖,成立规模大幅反弹回升。据公开资料不完全统计,本周共有111款集合信托产品 成立,数量环比增加85.00%;募集资金107.10亿元,环比增长92.11%。

2、本周集合信托发行市场迎来一波高潮,发行规模大幅上行突破400亿元。据公开资料不完全统计,本周共45家信托公司 发行集合信托产品196款,环比增加29.80%;发行规模439.38亿元,环比增加35.36%。

3、本周投向基础产业、房地产 领域的信托资金规模大幅增长。据统计,本周金融类集合信托募集资金34.14亿元,环比增加16.03%;房地产类信托的募集规模32.51亿元,环比增加282.46%;基础产业类集合信托募集资金33.70亿元,环比增加129.87%;工商企业类集合信托募集资金4.88亿元,环比增加316.25%。

一、集合信托市场 一周回顾

本周集合信托成立市场回暖,成立规模大幅反弹回升。据公开资料不完全统计,本周共有111款集合信托产品成立,数量环比增加85.00%;募集资金107.10亿元,环比增长92.11%。上周因节假日的因素而成立规模基数较低,本周集合信托市场的反弹幅度颇大。从近四周的集合产品募集规模来看,除了上周受假期因素影响而大幅下行外,整体的募集规模有下行的趋势。集合信托产品的募集虽有所改善,但改善相对有限。

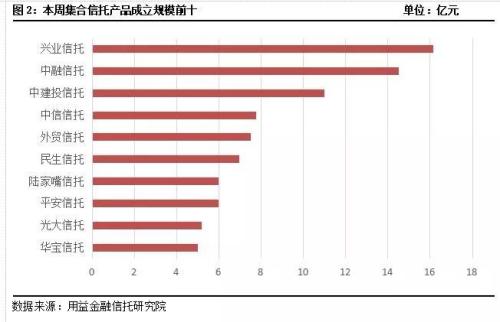

本周披露成立规模的26家信托公司中,成立规模在10亿元以上的信托公司3家,5-10亿元之间的7家,1-5亿元的信托公司8家,1亿元以下的信托公司8家。成立规模前三的信托公司分别是:兴业信托(16.15亿元)、中融信托(14.5亿元)和中建投信托 (11亿元);产品成立数量前三的信托公司分别是:外贸信托(16款)、四川信托 (15款)、中信信托 (10款)。

本周集合信托发行市场迎来一波高潮,发行规模大幅上行突破400亿元。据公开资料不完全统计,本周共45家信托公司发行集合信托产品196款,环比增加29.80%;发行规模439.38亿元,环比增加35.36%。本周发行市场上基础产业类信托表现亮眼,以77款产品的数量和155.33亿元的发行规模位居首位,金融类信托以63款产品的数量和106.35亿元的发行规模位居第二位。基础产业信托在近两周的表现部分印证信托公司在基础产业领域的业务拓展。

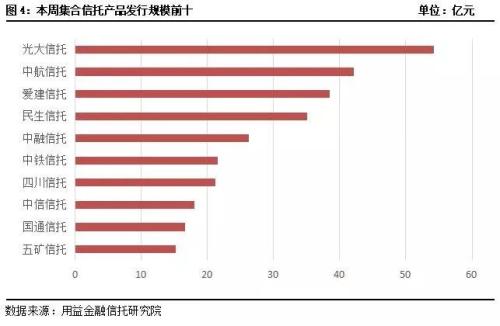

本周披露发行规模的43家信托公司中,发行规模在20亿元以上的信托公司7家,10-20亿元之间的7家,规模5-10亿元的6家,规模5亿元以下的23家。发行规模前三的信托公司分别是:光大信托(54.22亿元)、中航信托 (42.15亿元)和爱建信托(38.52亿元);发行数量前三的信托公司分别是:四川信托(37款)、中航信托(19款)、光大信托(17款)。

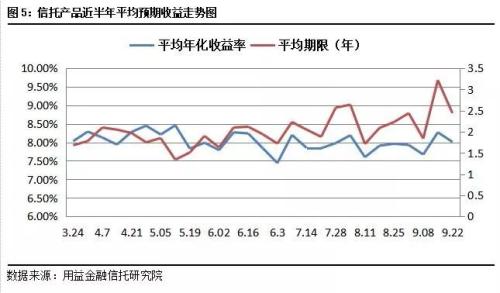

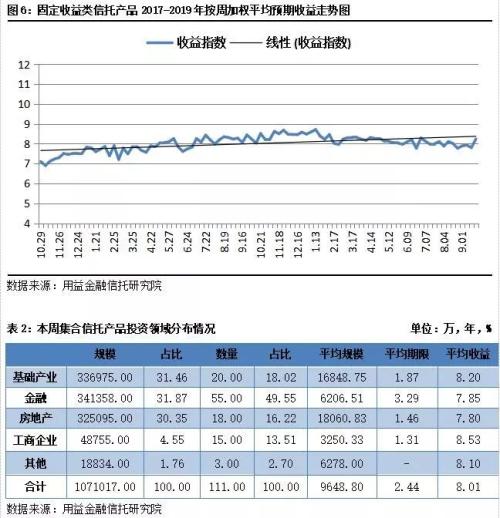

本周成立的集合信托产品平均年化收益率为8.01%,环比减少0.25个百分点;集合产品周平均期限为2.44年,较上周减少0.78年。本周集合信托产品的周平均预期收益率回归“8”左右,集合信托产品的收益在8%左右徘徊或成短期内的常态。从长期来看,无论是央行 的降准和国家的金融供给侧改革 ,还是近期的LRP运行临近,未来的融资成本有下滑的迹象,可能会进一步影响信托产品的收益率。

本周投向基础产业、房地产领域的信托资金规模大幅增长。据统计,本周金融类集合信托募集资金34.14亿元,环比增加16.03%;房地产类信托的募集规模32.51亿元,环比增加282.46%;基础产业类集合信托募集资金33.70亿元,环比增加129.87%;工商企业类集合信托募集资金4.88亿元,环比增加316.25%。

本周金融类、基础产业类和房地产类等三大投向的信托产品三足鼎立。金融类信托产品成立的数量上遥遥领先,监管趋严的态势下,金融类信托是近期信托公司业务拓展的重要方向;基础产业类信托的增长显得相对稳健,在政策的支撑下信托公司在基础产业的业务拓展更为坚定;而房地产类信托募集规模大起大落,一方面是严监管形势下收缩的缘故,另一方面是受假期的影响,可能部分产品延迟成立。

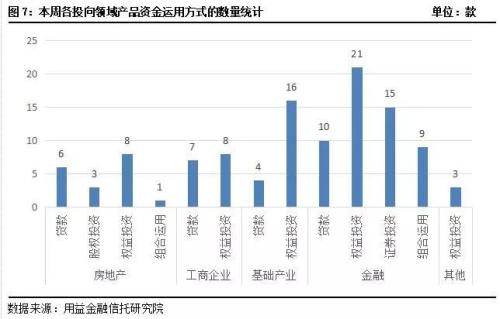

本周金融类信托产品数量居首,房地产类和基础产业类产品数量增加。本周房地产类信托产品数量较为罕见地大幅增加,主要资金运用方式是开发贷和受让特定资产受益权;而基础产业类信托中,权益投资类的数量占比较高,资金运用方式多为受让应收账款或股权收益权以补充流动资金。金融类信托产品数量依旧最多,资金运用方式多样,证券市场的火爆使得权益投资类和证券投资 类产品表现活跃,其资金多投向股债市 场。

从房地产领域来看,本周共有10款集合产品披露平均预期收益率,分布在7%到8.85%之间。本周房地产类信托产品产品成立数量与规模均有所回升,但产品平均预期收益率有所下滑。另外,从投向地区来看,本周成立的房地产类信托披露投向地区的有13款,产品投向地区以经济发达地区为主,四川省和江苏省以3款的数量并列首位。

从基础产业领域来看,本周共有10款集合产品披露预期收益率,分布在7.05%到9.0%之间,其中平均预期收益率9%以上1款,8%-9%的6款,8%以下3款。成立规模前三的信托公司分别是中融信托(14亿元)、中建投信托(6亿元)和兴业信托(5.05亿元)。从产品的投向地区来看,本周披露投向区域的14款产品,产品的投向区域选择更加谨慎,产品多投向江苏省、山东省、四川省以及天津市等经济发达省份,其中江苏省以4款的数量居首位 。

从金融领域领域来看,本周共有26款集合产品披露预期收益率,分布在4.4%到9.2%之间。金融类产品投向较为多样化,投向债券市场 的收益相对较低,而资金池类产品收益相对较高。从产品数量上来看,外贸信托、四川信托以及光大信托分列前三位。

二、信托市场新闻一周回顾

二季度中国信托业运行规模趋稳

中国信托业协会18日发布数据显示,二季度末我国信托资产规模为22.53万亿元,较上季度末下降0.02%,降幅进一步缩窄。专家分析认为,二季度信托资产规模下行趋势收敛,呈现降中趋稳态势;同时,服务实体经济意识增强,流向工商企业的资金占比稳中有升。专家表示,今年以来,信托融资需求持续回暖,加之前期通道乱象整治缓释了部分风险,信托业一改去年被动收缩的趋势,主动投放意愿增强,将为实体经济发展、稳定经济增长提供更有力的支持。

信托风险项目增至1100个 “去通道”步伐仍在持续

强监管态势下,信托业“去通道”步伐仍在持续。据中国信托业协会披露数据,截至二季度末,事务管理类信托规模为12.42万亿元,占比55.12%,环比继续回落。与此同时,值得关注的是,信托行业 风险项目还在持续上升,达1100个。其中,上半年增加228个,接近去年全年。

行业受托资产规模连降 房地产信托 将刹车

在“强监管、去杠杆”政策基调的影响下,我国信托行业受托资产规模持续下滑。9月18日,据中国信托业协会发布的数据显示,截至2019年二季度末,全国68家信托公司受托资产规模为22.53万亿元,较2019年一季度末下降0.02%,连续六个季度下降。与此同时,信托行业风险项目还在持续上升。值得关注的是,上半年房地产信托资金余额的快速上涨也引发了监管机构的关注。分析人士预计,随着监管部门对房地产信托业务的规范发展,加强了窗口指导,下半年房地产信托业务的规模将由升转降。

三、信托公司创新业务新闻回顾

监管“敲打”之下,信托改赴ABS盛宴

自2016年开始,通道业务的收缩已倒逼信托业转型,资产证券化 (ABS)这一蓝海成为很多公司一个转型抓手。Wind统计显示,截至9月17日,今年内信托公司发行的信贷资产证券化(CLO)项目加企业资产证券化(ABN)项目规模已达7171.08亿元,较去年同期增长了约30%,较2016年同期1798.43亿元增长2.98倍。业内人士指出,信托公司在ABS项目中绝大部分仍充当事务管理角色,主导权较低,且长期盈利模式不清晰。

国内首支超亿元保额保险金信托诞生

首支总保额超亿元的保险金信托在深圳先行示范区诞生!这支由平安信托 担任受托人的保险金信托,也是截至目前中国信托行业单笔受托规模最大的保险金信托。该保险金信托的设立充分发挥了平安集团综合金融优势和领先的科技优势,由平安信托、平安人寿 、平安银行 (行情000001,诊股 )共同完成,并实现了设立过程的线上化、智能化,大幅提升了客户体验和设立效率。

境外上市股权移师出海家族“离岸信托+VIE”趋增

2018年以来,超过17家内地公司的实际控制人新设或将股权转让 给离岸家族信托。截至2018年底,香港200多家上市的家族企业当中,有至少30%以家族信托形式进行控股。

国内首个家庭保单保险金信托落地

日前,中信信托再次升级保险金信托服务,推出了国内首个“家庭保单”保险金信托服务。根据中信信托资产管理部总经理王楠的介绍,“家庭保单”保险金信托服务打破了目前市场上“单一被保险人+单家保险公司 +信托”的模式,可以为客户整体统筹名下的所有保险资产,使保险金信托在延续家族掌舵人意志、传承家族财富、凝聚家族精神方面发挥更大的作用。