核弹级政策!部分公司融资类信托被叫停 强监管来了?17万亿信托圈炸锅

融资类信托业务被叫停的消息不胫而走,信托圈“炸锅”。

不过,基金君多方核实了解到,并非所有的信托公司 都收到了监管部门下发的针对融资类业务的文件,仅是部分信托公司被暂停了此类业务。部分业内人士猜测,这项强监管或主要针对民营信托公司,主要是受到了四川信托 兑付危机的影响。

融资类信托被叫停?针对民营信托公司?

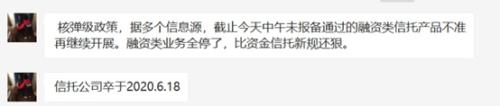

6月18日,融资类信托业务被叫停的消息迅速在市场发酵。有消息说“核弹级政策,据多个信息源,截至6月18日中午未报备通过的融资类信托产品 不准再继续开展。融资类业务全停了,比资金信托新规还狠。”

对此,基金君向多家信托公司和业内人士求证,获悉的确有信托公司被监管指导,但并不是所有公司都收到了通知。

“我们也听到了消息,但没有看到具体的文件,公司也还没有通知,据说这只是针对部分信托公司。”华南某信托公司人士对基金君表示。

“我们也有了解这个事情,但是因为我们辖区没有信托公司,我们还没有看到文件。”有华东某银保监局人士对基金君表示。

华东某信托公司人士也表示,“不是所有公司都收到了通知,我们还在做这类业务,没有被叫停。”

中融信托则针对暂停融资类业务的传言进行了回应:“我司并未收到任何要求暂停融资类业务的监管通知。目前公司业务按照既定战略部署和工作计划有序开展,包括主动调整业务结构,及时调整投资规模及策略,积极回归信托业务本源,提升主动管理能力。”

据21世纪报道,上海地区某信托公司即在6月18日下发紧急通知,通知内容显示,自即日起所有机构主动类和事务管理类的非房融资类业务(包括已签合同项目)一律停止放款。

至于哪些信托公司被叫停了融资类业务,不少业内人士对基金君表示,这一更严监管主要针对民营信托,特别是有资金池的信托公司。

不过,也有人士回应称,是个别业务风格激进、融资类业务占比过高的信托公司收到了文件。

信托公司面临严峻考验转型压力陡增

融资类信托是指将受托资金以融资的方式借给资金需求方,多属于类信贷业务,具有“影子银行”的特征。其主要表现形式是主动管理类信托贷款,包括工商企业类信托贷款、房地产信托 贷款、政信类信托贷款等。

谈到叫停部分信托公司融资类业务的影响,不少信托公司人士有些凝重,“影响会非常大。对地方政府平台和房地产企业的融资,信托公司的展业,都有很大的影响。”

华东某信托人士对基金君表示,信托公司的传统业务,像地产、征信 平台这些都是融资类贷款业务,一旦叫停,就意味着这些信托公司大部分业务都做不了了,要活下去只能靠转型新业务,但现在转型并不容易。

据中国信托业协会公布的数据,今年一季度末,融资类信托余额为6.18万亿元,占比28.97%;投资类信托余额为5.11万亿元,占比23.94%,较2019年4季度末提高0.24个百分点;事务管理类信托余额为10.04万亿元,占比47.09%,较2019年4季度末降低2.21个百分点。

四川信托“爆雷”震惊信托业

监管再度升级,有人认为收紧融资类信托主要是因为资金信托新规,根据新的资金信托管理办法,不少信托公司的非标占比太高。

2020年5月8日,中国银行 (行情601988,诊股 )保险监督管理委员会发布《信托公司资金信托管理暂行办法(征求意见稿)》,限制信托非标的比例,鼓励信托发展标准业务,对信托公司提出了不小的挑战。

不过,更多业内人士认为,监管的升级是由于近期四川信托的“爆雷”。

5月29日,四川信托TOT项目出现未能如期兑付。公司监事会主席孔维文承认,无法兑付的原因为四川信托违规运作产品导致,属于借新还旧,因TOT产品发行突然被叫停,导致该类型产品的到期无法偿还。

据每日财报 称,四川信托资金窟窿高达200多亿元,涉及近8000多个投资人。

TOT又称信托中的信托,简言之就是信托公司要约募资成立母信托产品,再由母信托产品选择已成立的阳光私募 信托计划进行投资配置,形成一个母信托产品投资多个子信托的信托组合产品。

四川信托是TOT信托发行规模最大的信托公司之一,旗下TOT产品系列达十几个。期限一般为一年或两年,收益率在8.3%-9.5%左右,高于市场水平。业内人士表示,TOT可以用来解决错配问题,也可以分散投资风险,但是信托公司一般用来投向自家发行的信托产品,一直滚动就变成了借新还旧的产品,但投资人又看不到底层资产,TOT产品就成了资金池业务的“马甲”。

- 2024-03-27寻找信托十强增长秘密:三大共性因素来支撑

- 2024-03-27从房企百强榜单排名看房地产信托的新趋势

- 2024-03-27世界500强跃升至第301位 雪松控股全球化布局助增长

- 2024-03-27信托业启动年内第三次风险排查 强化风险防控与合规建设

- 2024-03-27万亿元“新基建”强势推进 全面落地已是水到渠成