重庆三峡银行个人住房贷款占比超标 集中代销大股东信托产品或存风险

近日,记者发现,重庆三峡银行 代销的信托产品 大部分来自重庆国际信托 股份有限公司(以下简称“重庆信托”),然而,重庆信托是重庆三峡银行的第一大股东及控股股东。这些来自重庆信托的产品来源单一,且收益不足。在信托业从业多年的私人财富管理师武苏伟分析称,银行代销体系内信托公司 的产品,或存在一定来自于股东的风险。

此外,距2016年登记备案以来,重庆三峡银行冲击A股IPO已近五年,但是其自身业绩及业务仍存在一定问题。其中,股东质押股份数量占全行股本总额的13.56%;另重庆三峡银行个人住房贷款 占比超监管上限,未来面临业务结构调整的压力。

集中代销大股东信托产品

近日,兰州银行 成功过会,有望成为甘肃省首家A股上市银行。目前A股IPO排队待审的还有12家银行,除湖州银行审核状态为“已反馈”外,其余银行均为“预先披露更新”,其中包括已冲刺近五年的重庆三峡银行。

2016年11月,重庆三峡银行在重庆证监局办理辅导备案登记,中国银河 (行情601881,诊股 )(10.620, 0.14, 1.34%)证券股份有限公司为该行辅导机构。2019年12月,重庆三峡银行时隔三年走出IPO辅导期。2020年7月,重庆三峡银行在证监会网站披露招股书,同年12月,证监会就申请文件给出反馈意见。

在证监会就重庆三峡银行首次公开发行股票申请文件给出的反馈意见中,该行存在诸多问题,其中大股东重庆信托因涉及尚未了结的重大诉讼或仲裁案件共有三笔,证监会要求银行说明是否会对发行人的经营及本次发行上市构成实质不利影响。

重庆三峡银行2020年年报 显示,重庆信托为该行第一大股东,也是控股股东,持有29%股权。除此之外,重庆信托亦是合肥科技农村商业银行股 份有限公司(以下简称“合肥科技农商行”)大股东,持股比例为24.99%。

*重庆三峡银行前十大股东,截图自银行年报

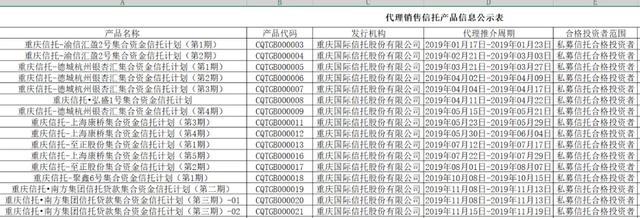

重庆三峡银行官网公布的代理信托产品信息中,除个别产品的发行机构为其他信托公司,其余几乎为重庆信托所发行。重庆信托2020年年报显示,去年合肥科技农商行及重庆三峡银行给重庆信托带来的投资收益分别为1.87亿元、1.13亿元。

*银行代销信托产品公示,截图自银行官网

年报数据显示,2019年重庆三峡银行信托产品投资余额为43.28亿元,2020年降至35.65亿元;与此同时,该行包括代销信托在内的手续费及佣金净收入1.96亿元,同比增长54.85%,至2020年,该手续费及佣金收入为1.84亿元,同比减少6.02%。

值得注意的是,大量代销来自重庆信托的信托产品,带来的收入却并不高。重庆三峡银行在招股书中披露了2019年代销重庆信托的信托产品手续费及佣金收入,仅为737万元,占当年全行手续费及佣金收入的3.76%。

另外,记者注意到中国审判流程信息公开网新增一则立案信息,重庆三峡银行状告四川信托 ,案由为金融借款合同纠纷。而此前,四川信托多个“资金池”产品在5月底发生逾期,比如天府聚鑫3号信托产品中有4000万元本息未能如期兑付。目前,该案件尚未开庭。

武苏伟向《中国科技投资》记者分析道,银行代销信托公司产品中,通常会代销银行自身体系内信托公司的产品,“如果信托作为通道类,项目和客户两端都来自于银行,这类型产品的风险主要取决于银行的风控能力;当信托产品纯粹属于代销时,如果都是单一自家体系内的,则风险主要集中在信托公司和股东层面。”

以重庆三峡银行代销的“重庆信托·万厦帝景苑房地产集合资金信托计划”为例,底层借款人为厦门万厦天成房地产开发有限公司,账面成本达10.63亿元,而风险等级显示为关注类,即借款人有能力偿还本息,但存在一些可能对偿还产生不利影响的因素。

武苏伟建议道,银行作为最大的财富管理机构,应秉承客观、独立的筛选风格,全市场进行筛选,防止风险过于集中,才是真正的为投资者负责和服务。

IPO路途坎坷

除大股东重庆信托带来的隐患外,重庆三峡银行还需注意其他股东风险问题。据联合资信发布的跟踪评级报告显示,截至2020年末,重庆三峡银行对外质押股份数量占全行股本总额的13.56%。

重庆三峡银行2020年年报指出,精工控股集团(浙江)投资有限公司及中国希格玛有限公司为该行第二、第三大股东,持股比例分别9.41%、6.21%,截至2020年末分别质押2.66亿、1.50亿股股份。

针对银行股份质押问题,民生银行 (行情600016,诊股 )(3.960, 0.05, 1.28%)首席研究员温斌向《中国科技投资》记者分析道,部分银行的一些股东自身资质能力实力相对有限,通常把银行的股权质押后进行融资,如果不能按期偿还,即会出现所持有的银行股权被质押或冻结,不利于银行自身公司治理及机制的完善。

温斌补充道,监管部门加强对银行股东违法违规的处分、曝光和监管,是希望银行引入实力较强的、合格的投资者,完善公司的治理机制,使银行未来能持续稳健经营。

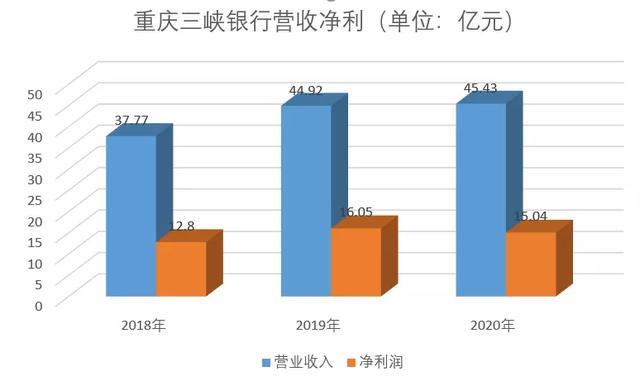

重庆三峡银行年报数据显示,2018-2020年,该行营业收入分别为37.77亿元、44.92亿元、45.43亿元,2020年同比增长仅为1.15%;该行在这三年净利润分别为12.80亿元、16.05亿元、15.04亿元,2020年末同比下滑6.34%。

*近三年营收净利情况,根据银行数据制图

截至6月末,重庆三峡银行资产总额2420.93亿元,较年初增加53.29亿元,增长2.25%;但营收及净利增长较为乏力,同期营业收入为25.17亿元,净利润为8.02亿元,净利润较去年有所增长,但同比增幅仅为0.88%。

除此之外,年报数据显示,2020年末重庆银行 (行情601963,诊股 )贷款及垫款总额为1030.67亿元,其中个人住房贷款余额为191.12亿元,占比为18.54%。去年底央行 、银保监会 颁布房地产贷款集中度制度,对银行的房贷占比提出要求。其中,中资小型银行和非县域农合机构(第三档)个人住房贷款占比上限17.5%,重庆三峡银行的数据超过监管限制。对此,联合资信表示重庆三峡银行因个人住房集中度问题,未来面临信贷业务结构调整压力。

在清华大学战略与安全研究中心客座研究员卞永祖看来,银行在服务本地中小企业及民营企业的同时,应对自身金融业务进行进一步梳理,针对存在较大风险的企业,银行应及时处理和防控债务,避免造成坏账。

卞永祖补充道,中国房地产发展迅速,部分地区存在过热发展或泡沫发展趋势,若“泡沫”破裂,必然对银行产生极大冲击,“若本地房产具有泡沫化或过热迹象,中小银行应根据当地房产发展情况,主动对房地产企业贷款进行控制。”

针对重庆三峡银行信托、房贷集中度及上市相关问题,记者致函该行,截至发稿,未获回复。